잘못된 선택 땐 몇억 더 낸다…상속·증여 절세법

'증여의 마법', '똑똑한 증여' 같은 말이 회자되는 것은 일반인들이 증여할 때 곧잘 실수를 해서 세금 부담을 키우기 때문일 것이다. 아버지가 자식에게 소유한 주택을 증여로 물려줄 경우나 자식의 창업자금을 지원할 때 종종 실수를 한다. 부동산을 양도 후 현금으로 상속하는 것과 상속을 받은 후 양도하는 경우에도 세금 차이가 많이 난다. 증여와 상속은 연결돼 있어서 다양한 조합을 고민해야 절세를 할 수 있다.

창업자금 5억원까지 증여세 '0원'

서울에서 음식점 창업을 준비하는 A씨는 상가보증금, 인테리어 비용 등은 부모님 도움을 받기로 했다. A씨는 이 과정에서 어느 정도 지원금까지 증여세를 물지 않는 지 궁금했다.

국세청이 내놓은 '상속·증여 세금상식Ⅱ'에 따르면 창업자금으로 증여받은 금전에 대해 5억원까지는 증여세를 내지 않아도 된다.

다만 조건은 까다롭다.

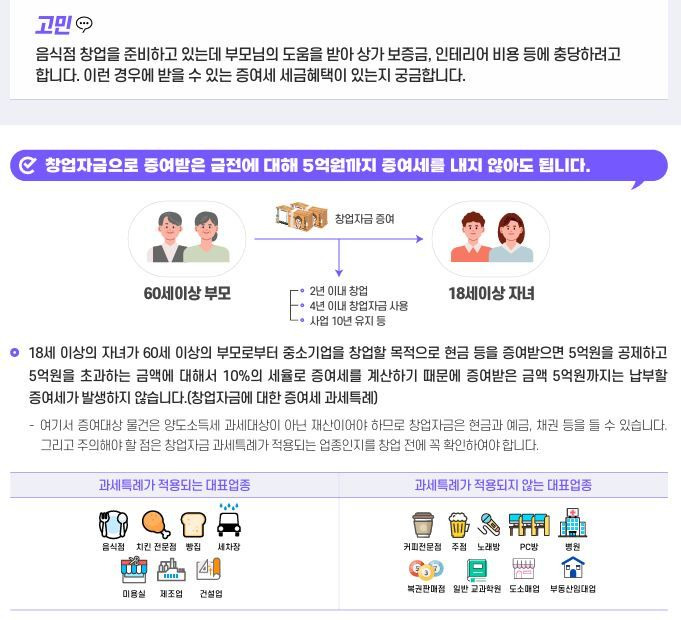

일단 부모가 60세 이상, 자녀는 18세 이상이어야 한다. 창업자금에 대한 증여세 과세특례에 따라 5억원까지는 증여세가 발생하지 않는다. 5억원 초과 금액에 대해서는 10% 세율로 증여세를 계산한다. 사후관리조건도 있다. 증여받는 자녀는 2년 이내 창업, 4년 이내 창업자금 사용, 사업 10년 유지 등의 조건을 지켜야 한다. 10년 이내 해당 사업을 폐업하거나 휴업하게 되면 일반적인 증여와 같은 방법으로 증여세를 계산해야 한다. 이때 이자도 내야 한다. 만약 증여한 부모가 사망하면 과세특례를 받은 창업자금은 상속세를 계산할 때, 상속세 과세가액에 가산해야 한다.

꼭 알아야 할 팁은 더 있다. 과세특례가 적용되지 않는 업종이 많다는 사실이다. 커피전문점, 주점, 노래방, PC방, 병원, 복권판매점, 일반 교과학원, 도소매업, 부동산임대업은 적용대상이 아니다. 음식점, 치킨전문점, 빵집, 세차장, 미용실, 제조업, 건설업은 과세특례가 적용되는 대표업종이다.

8억짜리 아버지 집, 3억에 샀다면…

부모 자식간 거래형태로 주택을 사고 파는 경우에도 종종 실수를 한다.

예들들면 B씨는 아버지로부터 8억원 시세의 주택을 3억원만 지급하고 증여를 받았다. B씨는 매매대금 일부인 3억원을 이체를 했기 때문에 세금 문제가 없다고 생각했지만 세무당국의 판단은 다르다.

특수관계인으로부터 재산을 시가보다 낮은 가액으로 취득하는 경우, 그 대가와 시가의 차액이 기준금액 이상이면 낮은 가액으로 취득해 이익을 얻게 된 사람이 증여세를 내야 한다. 기준금액은 시가의 30%다. 특수관계인은 개인의 경우 배우자, 4촌이내의 혈족, 3촌 이내의 인척 등이 해당된다.

여기서 B씨의 8억원 주택 기준금액은 2억4000만원 또는 3억원이다. 8억원 주택을 3억원에 아버지로부터 샀기 때문에 대가와 시가의 차이는 5억원이다. 기준금액인 2억4000만원 이상이다. 과세 요건이 된다. B씨의 증여재산가액은 5억원에서 2억4000만원을 뺀 2억6000만원도 증여세가 부과된다.

다만 재산을 시가보다 낮은 가액을 취득해 증여세가 과세된 증여재산가액은 추후 해당 재산을 팔 때, 취득 가액으로 인정된다. B씨 주택을 팔 때 취득가액은 3억원에다 2억6000만원을 더한 5억6000만원이 된다.

부동산 상속 때 살펴볼 것들

부모가 자식에게 재산을 물러 줄 때는 세금을 먼저 고민해야 한다. 30억원 짜리 부동산을 자식에게 물러주고 싶은 C씨의 사례를 살펴보면 상속 방법에 따라 세금차이가 많이 난다는 것을 알 수 있다.

C씨는 현 시가 30억원인 부동산을 20년 전 10억원에 취득했다. 이 부동산을 팔고 현금을 상속해 줄 수도, 부동산을 자식에게 상속하고 자식이 이를 팔아 현금화할 수도 있다.

먼저 매도 후 상속을 한다고 하고 세금을 살펴보자. 30억원에 팔게 되면 취득가, 장특공제 등을 하게 되면 양도소득세로 6억2000만원을 내야 한다. 그렇게 되면 23억8000만원이 상속된다. 이때 내야할 상속세는 1억9800만원이다. 양도세와 상속세를 합하면 총 8억2000만원의 세금을 부담한다.

상속 후 매도를 하게 되면 세금규모는 어떻게 될까. 상속세는 3억2400만원이며 상속받은 부동산을 30억원에 팔 경우 양도세는 0원이다. 상속받은 금액이 취득가액이 되기 때문에 30억원 상속으로 30억원에 양도했기 때문에 양도차액이 없어서다. 두 경우 세금 차이는 4억9600만원이다.

※출처: 파이낸셜뉴스

◆ 더감세무회계 정해경세무사는 국세청에서 24년을 한결같이 상속.증여.양도에 관한 조사와 자금출처등의 일을 하였습니다. 근무하며 얻은 현장실무 경력을 바탕으로 고객님께서 해결하지 못한 재산상속,증여, 양도등의 어려운 일들, 세금조사및 조세불복 등 어려운 일들을 상담및 해결해 드리고 있으니 언제든 전화 또는 내방해 주시면 최선의 방법과 결과를 제공해 드리겠습니다.

☎ 031-8023-9440

◆ 더감세무회계 정해경 세무사의 경력

· (전)국세청 24년 근무

· 현재 더감 세무회계 대표세무사

· 서울지방국세청 조사3국 (상속,자금출처, 주식변동,법인조사)

· 강남세무서 재산팀장(양도세,상속세.증여세 조사실무)

· 역삼세무서 재산조사반장(양도세.상속세.증여세 조사실무)

· 서초세무서 재산팀장(양도세.상속세.증여세 조사실무)

· 성북세무서 재산팀장(양도세,상속세.증여세 조사실무)

· 용산세무서 재산팀장(양도세.상속세.증여세 조사실무)

· 송파 세무서(부가세,소득세 실무)

· 동대문 세무서(부가세,소득세 실무)

· 중랑세무서(부가세,소득세 실무)

▶한양대산업공학과 졸업, LG본사연구개발부근무

▶세무공채시험 7급 수석합격, 세무사 시험 합격

▶공인중개사 시험 합격, 세무서 재산분야 팀장요원 자격시험 합격